Podatku bankowego jeszcze nie ma, a o kredyt już jest trudniej

Styczeń przyniósł kolejne złe informacje dla osób, które chciałyby kupić mieszkanie na kredyt. Banki nie tylko chcą pożyczyć mniej, ale też podniosły oprocentowanie dla nowych długów mieszkaniowych – wynika z danych zebranych przez Lion’s Bank.

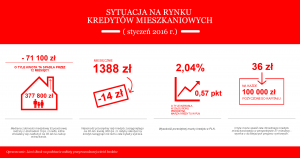

Trzyosobowa rodzina dysponująca dochodem na poziomie 5 tys. zł netto może pożyczyć 377,8 tys. zł (mediana) w formie 30-letniego kredytu – wynika z najnowszych danych zebranych przez Lion’s Bank. Jest to najniższy wynik od ponad 2 lat. W ciągu miesiąca przeciętna zdolność kredytowa modelowej rodziny spadła aż o ponad 39 tys. zł, podczas gdy w ciągu roku zmalała ona o 71 tys. zł.

Do kalkulacji przyjęto, że kredytobiorcy zobowiązują się do korzystania z bankowego rachunku i karty kredytowej, a w niektórych bankach także kupują dodatkowe ubezpieczenie (o ile jest to niezbędne).

Szybki skok marż

Banki skłonne są mniej pożyczyć, bo już 10 z przebadanych instytucji zadeklarowało, że modelowej rodzinie zaproponowałyby w styczniu br. droższy kredyt (wyższą marżę) niż miesiąc wcześniej. Wynika to wprost z dodatkowych obciążeń nałożonych na banki. Chodzi oczywiście o podatek bankowy, ale też m.in. składki na fundusz wsparcia kredytobiorców, czy BFG. Nowe wymagania podnoszą koszty, a te banki przenoszą na swoich klientów. W efekcie średnia marża kredytowa wzrosła gwałtownie z 1,75% w grudniu 2015 roku do 2,04% w styczniu 2016 roku – wynika z danych Lion’s Bank. Warto w tym miejscu podkreślić, że ustawa wprowadzająca podatek bankowy nie weszła jeszcze w życie, a już ma wpływ na ceny produktów w wielu bankach.

Niemniej wciąż znaleźć można dwa banki, które deklarują, że modelowej rodzinie chciałyby pożyczyć przynajmniej pół miliona złotych. Są to BGŻ BNP Paribas oraz ING Bank Śląski. Na drugim biegunie znalazł się Deutsche Bank Polska, Bank Pekao, Bank Pocztowy i Credit Agricole. Te instytucje deklarują, że rodzina zarabiająca co miesiąc 5 tys. zł netto może liczyć na od 280 do 336 tys. zł długu.

| Zdolność kredytowa 3-os. rodziny z dochodem 5 tys. zł netto | |

| Bank | Maksymalna kwota kredytu (3-os. rodzina) |

| Alior Bank | 352 181 zł |

| Bank BGŻ BNP Paribas | 507 000 zł |

| Bank BPH* | 416 300 zł |

| Bank Millennium | 371 000 zł |

| Bank Pekao S.A. | 298 567 zł |

| Bank Pocztowy | 322 105 zł |

| Bank Zachodni WBK | 416 341 zł |

| BOŚ S.A. | 400 000 zł |

| Citi Handlowy | 379 000 zł |

| Credit Agricole Bank | 336 270 zł |

| Deutsche Bank Polska | 280 000 zł |

| Eurobank | 376 662 zł |

| ING Bank Śląski | 513 116 zł |

| mBank | 355 710 zł |

| PKO Bank Polski / PKO Bank Hipoteczny |

399 300 zł |

| Raiffeisen Polbank | 410 000 zł |

| Źródło: ankiety wysłane do banków na początku stycznia 2016 r. | |

| Założenia: 3-osobowa rodzina o dochodzie 5000 zł netto mieszka w mieście o liczbie mieszkańców 150 tys., nie ma żadnych kredytów i posiada samochód. Rodzina chce kupić mieszkanie o pow. 70 m kw. i w tym celu zadłużyć się na 30 lat w ratach równych z możliwie niskim wkładem własnym. | |

| * kwota kredytu zawierająca kredytowane koszty (opłaty i prowizje) | |

Bartosz Turek, Lion’s Bank

Anna Olesiejuk, Tax Care