Milion w nieruchomościach pozwala spać spokojnie

Aby zacząć inwestowanie w nieruchomości wystarczy budżet rzędu 200 tys. zł. Kwota miliona złotych pozwala już na zbudowanie zdywersyfikowanego portfela i osiąganie comiesięcznego przychodu rzędu kilku tysięcy złotych.

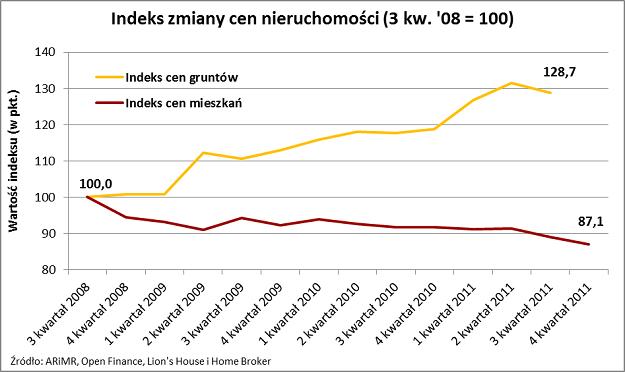

Rynek nieruchomości oferuje różne sposoby ulokowania kapitału. Od najprostszego, czyli zakupu mieszkania na wynajem, poprzez lokale użytkowe aż po zakup gruntu rolnego w celu jego odrolnienia, ewentualnego podziału, a następnie odsprzedaży z zyskiem. Trendy panujące w poszczególnych segmentach tego rynku są zróżnicowane. I tak na przykład w ciągu ostatnich trzech lat przeciętne „M” straciło na wartości 12,9%, a grunty rolne zyskały 28,7% – wynika z danych Lion’s House, Home Broker, Open Finance i Agencji Restrukturyzacji i Modernizacji Rolnictwa.

Rynek mieszkaniowy najbardziej płynny

Różne czynniki determinują bowiem zmiany cen w przypadku poszczególnych segmentów rynku nieruchomości. Odpowiednie dobranie składu portfela inwestycyjnego może więc pozwolić na osiąganie zysków także w czasie dekoniunktury. Wydaje się, że segmentem najbardziej związanym z ogólną koniunkturą w gospodarce jest segment mieszkaniowy, bo jest najlepiej rozwinięty i najbardziej płynny. Ale nawet tu, na ceny oddziałują też inne czynniki, na przykład dostępność kredytów mieszkaniowych. Niewielkie znaczenie ma natomiast to, że ok. 1,2 miliona rodzin w Polsce nie ma własnego mieszkania, bo jednocześnie „zapasy” niesprzedanych przez deweloperów lokali powiększają się.

Lokale użytkowe dla nielicznych

W przypadku lokali użytkowych sytuacja jest inna. Po pierwsze rynek ten jest znacznie mniejszy niż mieszkaniowy – podaż atrakcyjnych lokali jest mocno ograniczona. Ponadto grono potencjalnych inwestorów jest mniejsze niż na rynku mieszkaniowym w związku z relatywnie wysokim kosztem zakupu takich lokali, a także faktem, że nie zabezpieczają one podstawowych potrzeb ludności. Determinantami wartości lokali użytkowych są: łatwość wynajęcia danego lokalu, wysokość czynszów i ryzyko inwestycji. Dwa pierwsze elementy zależą oczywiście od charakterystyki danego lokalu użytkowego oraz konkurencji, choć bez wątpienia pozytywnym dla nich czynnikiem jest dobra koniunktura w gospodarce, a w szczególności wysoka dynamika sprzedaży detalicznej. Ostatni element czyli ryzyko inwestycji zależy od postrzegania danej lokalizacji, ale też perspektyw gospodarki.

Rynek gruntów „oderwany” od koniunktury gospodarczej

Ceny gruntów rolnych zdają się w Polsce być „oderwane” od koniunktury i warunków kredytowania, a w większym stopniu zależą m.in. od takich czynników, jak dopłaty z UE czy zachęty podatkowe. Od 2004 właściwie nieprzerwanie rośnie bowiem przeciętna cena gruntów rolnych w obrocie prywatnym. Bez wątpienia sytuacja ta kiedyś się zmieni, ale obecnie wielu obserwatorów rynku zwraca uwagę głównie na czynniki, które przemawiają raczej za dalszymi wzrostami cen ziemi. Są to:

• Fiskalne zachęty dla rolników – niskie podatki od nieruchomości oraz preferencyjny system ubezpieczeń społecznych,

• Możliwość otrzymywania dopłat bezpośrednich oraz innych funduszy unijnych skierowanych do sektora rolniczego,

• Zmniejszenie podaży gruntów z zasobów państwowych,

• Oczekiwania związane ze zniesieniem ograniczeń możliwości nabywania gruntów rolnych przez cudzoziemców, co może wywołać wzrost popytu na grunty rolne w drugiej połowie 2016 roku.

Minimum 200 tys. zł na start

Jakim kapitałem trzeba dysponować, aby stworzyć portfel nieruchomości? Mieszkanie na wynajem to w największych miastach wydatek rzędu minimum 200 – 300 tys. zł. Można oszacować, że z wynajmu takiego lokalu osiągany przychód będzie na poziomie 5 – 6% wartości nieruchomości rocznie. Wyższe zyski (8% rocznie brutto) wymagane są przez osoby poszukujące lokali użytkowych. Rozważając zakup takiej nieruchomości trzeba jednak dysponować budżetem na poziomie przynajmniej 500 tys. zł, choć w Warszawie swobodniejszy wybór zaczyna się od kwoty na poziomie miliona złotych. Pokoje w hotelach są tańsze. Ich ceny zaczynają się od 180 tys. zł, a rentowność przy umowach na z góry określony poziom czynszów zawiera się w przedziale od 5 do 10% (brutto). Grunty rolne to inwestycja o najdłuższym horyzoncie zawierającym się zazwyczaj w przedziale od 5 do 10 lat. Jak pokazuje doświadczenie doradców Lion’s House, potencjalne zyski z dobrze dobranej nieruchomości mogą jednak sięgnąć nawet 20% w skali roku. Wymagany minimalny kapitał to 200 – 300 tys. zł (zakup gruntów w dużych aglomeracjach lub ich okolicach). Dla osób z grubszym portfelem rozwiązaniem może być też zakup dużego areału i podział go na mniejsze w celu odsprzedaży. Horyzont inwestycji w tym przypadku powinien być krótszy (1,5 – 3 lat).

Jak zainwestować w nieruchomości 1, 5 i 10 milionów?

Uwzględniając powyższe czynniki Lion’s House przygotował trzy przykładowe propozycje portfela inwestycyjnego złożonego z nieruchomości dla osób dysponujących kapitałem na poziomie 1, 5 i 10 milionów złotych.

• Kapitał przeznaczony na nieruchomości – 1 mln PLN:

Portfel dla osoby, która dąży do maksymalizacji zysku powinna składać się z inwestycji w pokoje hotelowe i mieszkanie w stolicy. Szczególnie to ostatnie stanowi zabezpieczenie płynnościowe, bo relatywnie szybko może zostać spieniężone w razie nagłej potrzeby. Skład portfela:

1. Pokój w hotelu w Ostródzie (za 260 tys. zł, założona roczna rentowność brutto 8%),

2. Dwa pokoje w hotelu we Władysławowie lub zamiennie lokal użytkowy w dużym mieście (za 360 tys. zł, założona roczna rentowność brutto 8%),

3. Dwupokojowe, wykończone mieszkanie z garażem w warszawskim Miasteczku Wilanów (za 380 tys. zł, założona roczna rentowność brutto 7,3%).

W takim rozwiązaniu inwestor będzie otrzymywał w formie czynszów przeciętnie 7 tys. zł miesięcznie.

• Kapitał przeznaczony na nieruchomości – 5 mln PLN:

Inwestycja dla osoby nastawionej na równowagę pomiędzy poziomem ponoszonego ryzyka i wysokości stopy zwrotu. Kapitał na poziomie 5 milionów pozwala na przeznaczenie części kwoty na długoterminową inwestycje w grunty. Skład portfela:

1. Grunty rolne (za 1 mln zł, założona roczna rentowność brutto 20 – 25%),

2. Lokale usługowe w stolicy (za 2 mln zł, założona roczna rentowność brutto 8%),

3. Dwa mieszkania dwupokojowe jako „płynna” część inwestycji (za 700 tys. zł, założona roczna rentowność brutto 7,3%),

4. Pięć pokoi hotelowych w Kołobrzegu, Władysławowie, Szklarskiej Porębie i Ostródzie (za 1,3 mln zł, założona roczna rentowność brutto 7,9%).

Przy założeniu trafionej inwestycji w grunt rolny średnia roczna stopa zwrotu może przekroczyć 11%. Pozostałe nieruchomości pozwolą osiągać przychody na poziomie 32 tys. zł miesięcznie.

• Kapitał przeznaczony na nieruchomości – 10 mln PLN:

Inwestycja dla osoby nastawionej na bezpieczeństwo inwestycji. Skład portfela:

1. Grunty rolne (za 2 mln zł, założona roczna rentowność brutto 20 – 25%),

2. Lokale usługowe w stolicy (za 4 mln zł, założona roczna rentowność brutto 8% ),

3. Trzy mieszkania dwupokojowe jako „płynna” część inwestycji (za 1,05 mln. zł, założona roczna rentowność brutto 7,3%),

4. Siedem pokoi hotelowych: w Kołobrzegu, Władysławowie, Szklarskiej Porębie i Ostródzie (za 3,95 mln zł, założona roczna rentowność brutto 7,5%).

Przy założeniu trafionej inwestycji w grunt rolny średnia roczna stopa zwrotu może przekroczyć 11%. Pozostałe nieruchomości pozwolą osiągać przychody na poziomie 64 tys. zł miesięcznie.

Artur Wach, Rafał Gójski

Lion’s House