Decyzje RPP ograniczają kredyty walutowe

Od początku roku stopy procentowe w Polsce były podnoszone czterokrotnie. Banki starały się asekurować wpływ tych zmian poprzez obniżanie marż. Najnowsze dane pokazują jednak, że ta ścieżka powoli się kończy. Spadać zaczyna więc potencjalna wielkość kredytu hipotecznego jaką może zaciągnąć przeciętna rodzina.

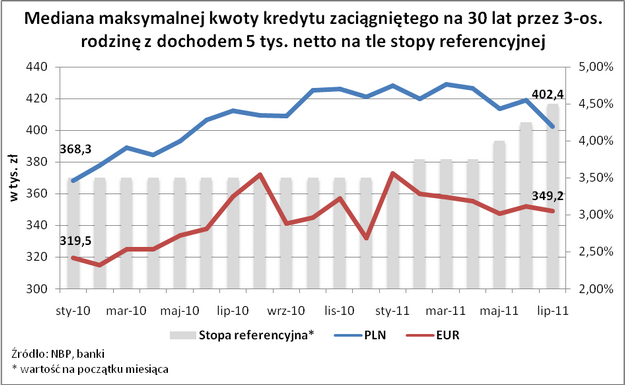

W lipcu znacznie spadła maksymalna zdolność kredytowa trzyosobowej rodziny z dochodem 5 tys. zł netto, która chciałaby zaciągnąć dług na 30 lat. Dziś może ona pożyczyć w rodzimej walucie 402 tys. zł, czyli o 17 tys. zł mniej niż przed miesiącem. W przypadku kredytów we wspólnej walucie spadek ten jest mniejszy, ale i kwota znacznie niższa. Dziś przeciętna rodzina może liczyć na kredyt w wysokości 349 tys. zł, czyli o 3 tys. zł niższy niż przed miesiącem.

Stopy zmieniają się szybciej niż możliwości zadłużania

Spadek zdolności kredytowej jest pokłosiem podwyżek stóp procentowych realizowanych przez Radę Polityki Pieniężnej. Od początku roku dochodziło do nich już czterokrotnie, a kolejne zmiany nie są wykluczone. Od stycznia wzrost osiągnął 1 pp. – z poziomu 3,5% do 4,5%. W tym samym czasie zdolność kredytowa modelowej rodziny w rodzimej walucie spadła z 428 do 402 tys. zł. Spadek wartości potencjalnego długu na poziomie 6% jest więc znacznie mniejszy niż podwyżka stóp procentowych wynosząca przeszło jedną czwartą (zmiana z 3,5% do 4,5%).

Rekomendacja S łączy waluty ze złotówką

Dane za ostatnich kilkanaście miesięcy pokazują także, że zdolność kredytowa modelowej rodziny, która wybrałaby wspólną walutę poddawana była podobnym trendom jak w przypadku długu zaciągniętego w rodzimej walucie. Wytłumaczenie tego zjawiska leży w zapisach „rekomendacji S”. Zgodnie z nimi aby otrzymać kredyt w zagranicznej walucie należy dysponować zdolnością kredytową w złotych dla kwoty wyższej o 20%. W efekcie RPP ma wpływ nie tylko na rynek kredytów zlotowych, ale i denominowanych w zagranicznych walutach. W styczniu modelowa rodzina mogła pożyczyć 373 tys. zł wybierając kredyt w euro. W lipcu kwota ta stopniała do 349 tys. zł, czyli o niewiele ponad 6%. Procentowy spadek mediany maksymalnej zdolności kredytowej trzyosobowej rodziny z dochodem 5 tys. zł netto w euro i złotówkach był więc prawie identyczny.

Ścieżka zdaje się kończyć

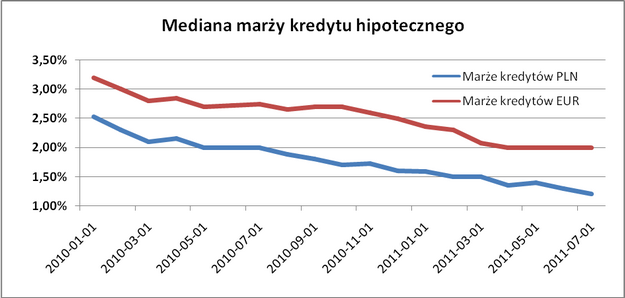

Czemu jednak zmiany poziomu stóp procentowych zachodzą znacznie szybciej niż mediany maksymalnej zdolności kredytowej? Odpowiedzi na to pytanie należy szukać w malejących marżach kredytu hipotecznego. Banki obniżając ten stały składnik oprocentowania długu asekurowały podwyżki stóp procentowych realizowane przez RPP. Zdaje się jednak, że wynik lipcowy na poziomie 1,2% marży w kredytach złotowych będzie już trudny do pokonania. Dalszy wzrost stóp procentowych może więc mieć znacznie większy wpływ na możliwość zadłużania się rodaków niż miało to miejsce do tej pory.

Ktory bank ma najlepsza lokate?

No pewnie. Bo dziś bankom nie opłaca się udzielać kredytów w walucie. Opłacało się im, gdy CHF był po 2 zł.