Od poniedziałku niższe limity w „Rodzinie na swoim”

Osoby, które chcą zaciągnąć kredyt z dopłatą w Opolu, Olsztynie, Poznaniu, Kielcach, Warszawie i Wrocławiu powinny się pospieszyć. Od poniedziałku limity cen w tych miastach będą niższe. Odmienna sytuacja ma miejsce w Bydgoszczy, Toruniu, Rzeszowie i Białymstoku, gdzie dostępność mieszkań na kredyt z dopłatą może nieco wzrosnąć. Zaskakujące jest to, że w poniedziałek limity cen w Bydgoszczy i Toruniu niemal zrównają się ze stołecznymi.

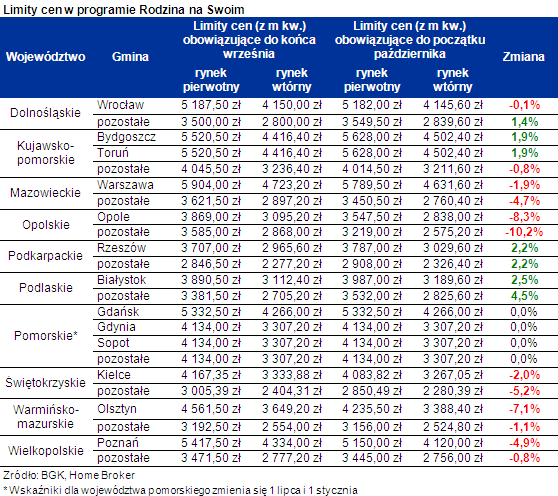

Znamy już limity cenowe w programie „Rodzina na swoim” dla 10 województw. Średni limit ceny metra kwalifikujący do rządowego wsparcia spadnie od 1 października o 1,59% dla miast wojewódzkich, a dla pozostałych obszarów spadek wynosi 1,64%. Zmiany w poszczególnych województwach są jednak bardzo zróżnicowane.

Limity w stolicy bliskie toruńskim

Wśród miast wojewódzkich największy spadek limitu ceny (o 8,3%) nastąpi w Opolu. Od 1 października z dofinansowaniem będzie tu możliwe nabycie nowego mieszkania (od dewelopera), którego cena nie przekroczy poziomu 3547,5 zł za metr. Oznacza to spadek o 321,5 zł wobec dziś obowiązujących limitów. Dla rynku wtórnego ceny kwalifikujące do dopłat będą jeszcze niższe. Dotychczas w Opolu było to 3095,2 zł za m kw., a od października będzie to tylko 2838 zł za metr, co jeszcze bardziej utrudni zakupy z wykorzystaniem kredytu z dopłatą. Spory spadek zanotowany zostanie także dla Olsztyna (o 7,1%). Od 1 października będzie tam można kupić na kredyt mieszkanie od dewelopera, o ile cena metra nie przekroczy 4235,5 zł za metr, a w przypadku używanego górna granica wyniesie 3388,4 zł za metr.

Od października niższe limity będą też obowiązywały w takich miastach, jak Warszawa, Poznań, Kielce czy Wrocław. W tym pierwszym różnica wyniesie 1,9% i jeszcze bardziej utrudni korzystanie z dofinansowanych kredytów. Od pierwszego października będzie można w stolicy kupić mieszkanie od dewelopera o ile cena metra nie przekroczy 5789,5 zł za metr. Na rynku wtórnym limitem będzie 4631,6 zł za metr. Oznacza to spadek względem limitów obowiązujących do końca miesiąca odpowiednio o 114,5 zł i 91,6 zł.

Co ciekawe październikowa zmiana doprowadzi prawie do zrównania limitów cen kwalifikujących do dopłat w Warszawie oraz Bydgoszczy i Toruniu (limit na runku pierwotnym będzie tam wynosił 5628 zł za m kw.). Jest to o tyle uderzająca sytuacja, że zgodnie z danymi Home Broker przeciętna cena transakcyjna w Warszawie to około 7 tys. zł za m kw., a w Bydgoszczy i Toruniu jedynie około 4 tys. zł za metr. W efekcie w dwóch ostatnich miastach przeważająca większość mieszkań, jest obecnie oferowana przez właścicieli za cenę, która pozwoli na ich zakup z preferencyjnym kredytem – o ile spełniają inne wymagania programu (np. wiek kredytobiorcy, powierzchnia nieruchomości).

Poprawa w czterech miastach

Już dziś wiadomo ponadto, że od października limity cen kwalifikujące do dopłat wzrosną w Białymstoku, Rzeszowie, Bydgoszczy i Toruniu. W większości tych miast zmiany nie przekroczą istotnie poziomu 2%. Od poniedziałku limit dla rynku pierwotnego wyniesie w Białymstoku 3987 zł, w Rzeszowie 3787 zł, a w Toruniu i Bydgoszczy 5628 zł za metr.

Obecne zasady programu „Rodzina na swoim”:

1) Przez pierwszych 8 lat kredytowania można liczyć na dopłatę blisko połowy odsetek

2) Z dofinansowania mogą skorzystać rodziny, osoby samotnie wychowujące dzieci i single, o ile nie posiadają nieruchomości mieszkalnej (single nie mogli też posiadać jej wcześniej)

3) Powierzchnia mieszkania nie może przekraczać 75 m kw. (w przypadku singli 50 m kw.), powierzchnia domu nie może być większa niż 140 m kw. (nie dotyczy singli),

4) Dofinansowanie wypłacane jest do 70 m kw. powierzchni domu, 50 m kw. mieszkania (w przypadku singli 30 m kw. mieszkania),

5) Program funkcjonuje tylko do 31 grudnia 2012 roku – do tej daty trzeba złożyć w banku wniosek o kredyt z dopłatą,

6) Wymagany limit wieku kredytobiorcy na poziomie 35 lat nie dotyczy osób samotnie wychowujących dzieci. Wymaganie to uznawane jest ponadto za spełnione w przypadku rodzin, w których przynajmniej jeden z małżonków ma maksymalnie 35 lat.

7) Cena metra nieruchomości nie może przekroczyć wartości publikowanych kwartalnie prze BGK. Są one o 25% wyższe dla rynku pierwotnego niż wtórnego.

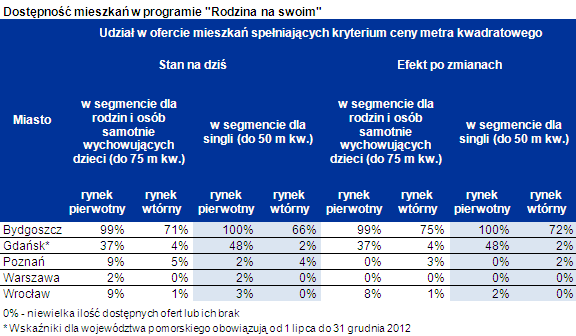

Mniej rodzin może zamieszkać na swoim

Zmiany limitów cen wpływają wprost na to czy mieszkanie spełniające wymagania cenowe programu będzie można znaleźć łatwiej czy trudniej. Warto zwrócić uwagę na przykład na Warszawę, gdzie spadek limitów spowoduje, że przy obecnym poziomie cen znalezienie odpowiedniej nieruchomości będzie prawie niemożliwe. Dziś takie oferty są głównie dostępne na rynku pierwotnym, gdzie 2% mieszkań spełnia wymagania cenowe (faktycznie w wyniku negocjacji transakcji z udziałem dofinansowanego kredytu zawieranych jest znacznie więcej). Od października takich lokali praktycznie w ofercie nie będzie.

Wzrost dostępności nastąpi natomiast w Toruniu i Bydgoszczy, ale nie będzie on imponujący, bo już dziś jest bardzo wysoki. Zarówno na rynku pierwotnym jak i wtórnym obu tych miast dostępność nie przekroczy kilku procent.

Kontrowersje wokół limitów

Zasady ustalania limitów w poszczególnych miastach i województwach wzbudzają kontrowersje. Dziwić mogą po pierwsze duże rozbieżności między poziomami, a także tendencjami w zmianach limitów obliczanych przez wojewodów w różnych częściach Polski. Wyjaśnienie tych kwestii kryje się w metodologii obliczania limitów, która daje dosyć dużą swobodę wojewodom w określaniu ich poziomów.

Limity cenowe wyznaczane są na podstawie średniej arytmetycznej z ostatnich dwóch odczytów wskaźnika przeliczeniowego kosztu odtworzenia 1 m kw. powierzchni użytkowej budynków mieszkalnych, którą dodatkowo dla rynku wtórnego mnoży się przez współczynnik 0,8 (obniża się limit dla rynku pierwotnego o 20%). Wskaźniki te ustalane są przez wojewodów w oparciu o aktualne dane GUS dotyczące przeciętnych kosztów budowy mieszkań w budownictwie wielorodzinnym (są wyznaczane na podstawie kwestionariuszy B-09 wypełnianych przez deweloperów). Jednak podstawą dla wojewodów są obok danych gromadzonych przez GUS także własne analizy. Tu może kryć się częściowe wyjaśnienie dużych rozbieżności w poziomach limitów między województwami.

Bardzo ważne jest również to, że koszty brane pod uwagę mają wymiar historyczny, tzn. odnoszą się do już zakończonych budów. Są to m.in. wydatki na zakup gruntów, wznoszenie budynków, instalacji, urządzeń, finansowania budowy i wreszcie podatku VAT. Ponadto w miastach, gdzie deweloperzy prowadzą relatywnie mniej inwestycji otrzymywane przez wojewodów dane mogą charakteryzować się dużą przypadkowością – oddanie dużej inwestycji o wysokim standardzie lub mieszkań wykończonych zamiast lokali w stanie deweloperskim może znacznie zawyżyć statystyki.

Bartosz Turek, Jerzy Węglarz, Magdalena Piórkowska

Home Broker